工欲善其事,必先利其器!

可转债投资已经属于权益投资工具池中不可错过的品种之一。

但可转债因为各种条款设置的原因,其实要比股票投资更加复杂,更加需要深入研究。

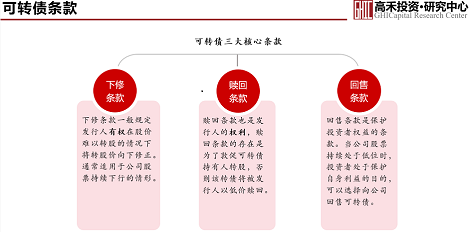

尤其是,强赎条款等三大关键条款。

今天我们以东财转3为例,简单介绍一下“强赎条款”的关键知识点。

请看今天的小作文,enjoy:

一、什么是可转债“强赎条款”?

可转债赎回条款,可以分为两种:

第一种:到期赎回

可转债毕竟是一种公司债,既然是债券,就有借债期限,期限一到,发行人就将按债券的价值(面值+一定利息)赎回可转债。

以东财转3为例,招募说明书是这样约定的:

在本次发行的可转债期满后5个交易日内,公司将按债券面值的107%(含最后一期利息)的价格赎回未转股的可转债。

东财转3到期日是2027年4月6日,如果这时候还持有债券没有转股,在债期满后5个交易日内,上市公司就会以约定的价值107元赎回投资者手上的可转债。

第二种:有条件赎回

习惯性简称为强制赎回,或强赎。当可转债在转股期内,触发一定的情况时,发行人就有权决定,按照一定的价格强制赎回投资者手里的可转债。

这里面有这样几点要注意:

(1)强赎一定发生在转股期内

强赎一定是发生在“转股期”,而下修只要是可转债“存续期”就可以,并且大多数可转债的“转股期”是从发行结束之日起6个月后开始计算的。

(2)“发行人有权决定”,也就是说这是发行人的权利

既然是权利,那可以行使,也可以不行使。但大多数时候,发行人都会行驶这一权利,当然也有一些情况,发行人不会行使。

(3) “一定的赎回价格”,这个赎回价格通常是很低的

发行人愿意出的赎回价格一般也就是100出头,通常是债券面值+当期利息。

(4)“触发一定的情况”,强赎触发通常分为两种情况

这两条也就是简称的“15/30,130%”+“未转股余额不足3000万”。

还是以东财转3为例,招募说明书是这样约定的:

在本次可转债转股期内,如果公司股票连续三十个交易日中至少有十五个交易日的收盘价格不低于当期转股价格的130%(含130%),公司有权按照本次可转债面值加当期应计利息的价格赎回全部或部分未转股的本次可转债。本次可转债的赎回期与转股期相同,即发行结束之日满六个月后的第一个交易日起至本次可转债到期日止。

此外,当本次可转债未转股余额不足人民币3,000万元时,公司董事会(或由董事会授权的人士)有权决定以面值加当期应计利息的价格赎回全部未转股的本次可转债。

二、“强赎条款”监管规则的最新变化有哪些?

2022年1月7日,证监会和沪深交易所同时发布了多项监管规则,在规范证券发行上市、公司治理、信息披露、投资者权益保护等多个维度的同时,也对转债市场细则作出指引,其中便包括了过去两年中对转债价格结构形成直接影响的强赎披露规则等。

其中,变化最大的还是深交所的相关规则。

深圳证券交易所股票上市规则(2022年修订)第7.2.4条:

上市公司应当持续关注可转换公司债券约定的赎回条件是否满足,预计可能触发赎回条件的,应当在预计赎回条件触发日的五个交易日前至少发布一次风险提示公告。公司应当在满足可转换公司债券赎回条件的当日决定是否赎回并于次一交易日开市前披露。公司决定行使赎回权的,还应当在满足赎回条件后每五个交易日至少发布一次赎回提示性公告,并在赎回期结束后公告赎回结果及其影响;决定不行使赎回权的,公司应当公告不赎回的具体原因。

其中,最关键的一条就是“公司应当在满足可转换公司债券赎回条件的当日决定是否赎回并于次一交易日开市前披露”。

过去深交所转债,除发行人自愿披露不赎回公告之外,投资者大概率只能通过“转债达成强赎条件后未在规定时间内发布执行公告”来侧面判断发行人放弃本次提前赎回权。

更通俗点说,过去只要上市公司不公告,投资者都只能靠公告信息“猜”,现在只要转债满足强赎条件,那就必须要公告,要么强赎,要么不强赎,且在下一次交易日开市前公告。

微信二维码

微信二维码千石基金版权所有 闽ICP备13003544号