对后续宏观经济和市场表现的思考

2021.08.13

下半年宏观环境大概率呈现出“社融底部震荡+经济增速小幅下行”的组合。

自去年10月以来,社融增速呈现趋势回落态势,昨日公布的7月社融增速继续下行至10.7%,创本次社融下行低点。不过,往后看,虽然社融增速7月超预期下行,但大概率已接近尾声,年底有望企稳上行。主要原因在于后续上半年拖累社融的几大因素大概率均会迎来边际好转。

今年以来专项债发行滞后,前七个月发行专项债仅占全年总额度的40%左右,后半年专项债发行大概率会提速并完成全年发行额,单月专项债发行可能达到约5000亿元。专项债发行加速,将对社融形成明显支撑。

2)政府稳增长下企业部门和居民部门信贷会有所扩张。

730政治局会议认为“当前全球疫情仍在持续演变,外部环境更趋复杂严峻,国内经济恢复仍然不稳固、不均衡”;并删除了430会议提出的“稳增长压力较小的窗口期”的表述。结合二季度整体经济低于预期,表明后半年国内经济增长将面临较大压力。

在这种背景下,下半年政府稳增长诉求将明显上升,有望通过加大对实体经济的信贷投放,从而带动社融增速回升。

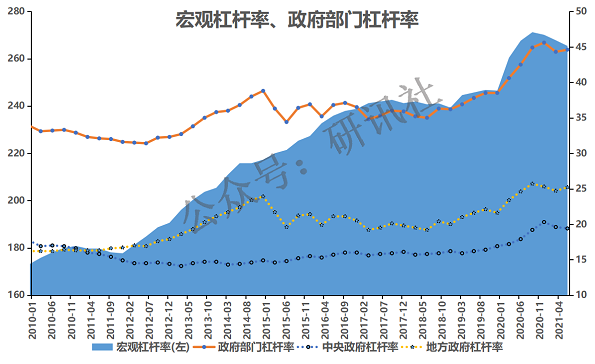

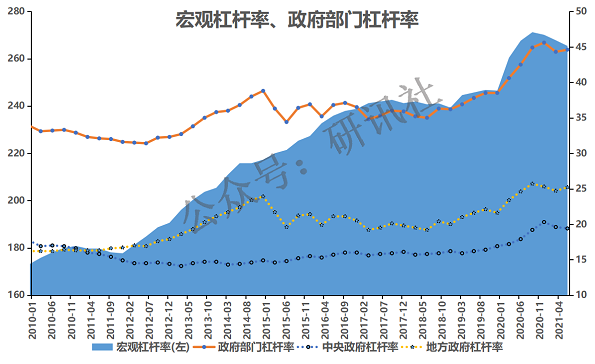

3月15日,国常会提出“要保持宏观杠杆率基本稳定,政府杠杆率要有所降低”。随后,监管部门持续压降表外融资。这也是3月以来社融增速持续下滑的主要原因。

2021年二季度宏观杠杆率下降2.6个百分点,上半年共下降4.7个百分点,目前政府部门杠杆率基本已处于合意水平。这也意味着后续表外融资压降力度将大概率放缓。

另外,从政策导向来看,过去两年,央行官员多次表示“要保持货币供应量和社会融资规模增速同名义GDP增速基本匹配”,8月9日(本周一)公布的央行二季度货币政策执行报告继续强调这一观点。

从前两个季度GDP来看,预计今年名义GDP增速可达12%左右,若要满足社融与名义经济增速基本匹配,则对应社融增速的合意区间至少应该在11%以上。

也就是说,未来一个季度社融增速大概率将维持底部震荡的状态。年底由于基数效应减弱,社融增速将开始有所回升。进入2022年后,基数效应将明显减弱,倘若私人部门融资需求回升、政府融资持续发力,那么社融将重新进入上行周期。

由于社融又是宏观经济景气度的先行指标,社融大致领先宏观经济1-2个季度,因此在社融底部震荡的过程中,经济仍然可能维持小幅下行的状态。未来一个季度,宏观环境大概率表现出“社融底部震荡+经济景气度小幅下行”的特征。

2018年下半年,受中美贸易摩擦与去杠杆政策影响,经济景气度与社融增速出现双双回落。2018年11月,社融增速开始进入磨底阶段,但是以制造业PMI为代表的经济景气度仍然处在收缩区间,2018年11月至2019年2月制造业PMI持续低于50%,宏观经济的组合表现为“社融底部震荡+经济景气下行”的特征。与未来一个季度的宏观环境存在一定的相似性。

我们统计了2018年四季度A股市场整体及不同板块表现情况。

从统计结果可以看出,在上次“社融底部震荡+经济景气下”期间:

1)农林牧渔板块超额收益最高。主要原因是2018年年底非洲猪瘟爆发,市场预期猪周期见底,生猪养殖板块大幅上涨,带动农林牧渔整体上涨。

2)通信、电气设备、机械设备等大幅上涨。主要原因是经济下行压力较大的背景下,市场开始预期国家将在通信、特高压等“新基建”领域刺激托底经济。

3)钢铁、采掘等表现不佳。主要原因是2017年以来国家加大了对地方政府通过城投公司发债来投资基建的监管力度,同时在去杠杆政策的背景下国家还大力压降非标融资,而传统基建投资的主要资金来源就是城投发展和非标融资,因此2018年下半年传统基建投资增速出现了断崖式下滑,与传统基建相关的板块表现不佳。

当前的宏观环境与2018年四季度存在一定相似性,有相同点也存在不同点。

1)相同点:经济下行压力均有所增,财政政策托底的作用将进一步凸显,新基建是政策发力的重点。

2018年底,市场预期刺激政策将投向通信、特高压、光伏风电等新基建领域。

而2021年7月底的政治局会议同样指出,积极的财政政策要提升政策效能,推动今年底明年初形成实物工作量。也就是说,下半年财政支出将大概率加码,而新基建同样是政策发力的重点。

2)不同点:宏观经济景气度下行程度以及信用环境有所不同。

从宏观经济景气度来看,2018年底的宏观经济景气度下行更为严重,2018年四季度GDP单季增速再创新低,制造业PMI持续处在收缩区间;而2021年我国经济总体上处在持续复苏阶段,只是复苏的动能有所放缓,经济下行的压力比2018年下半年小。

从信用环境来看,2018年的信用政策主基调是“去杠杆”,而2021年的信用主要是以稳为主,宏观杠杆率已经较2020年底有所回落,总体上处在合意水平,不会出现猛烈的“去杠杆”。也就是说,当前的信用环境更加友好。

总的来说,2018年底那个阶段市场表现相对突出的就是“新基建”,这意味着在经济下行、政策逐渐发力的背景下,政策将是市场的核心变量,所以宏观政策的指向地位将进一步凸显。而有意思的是,刚刚过去的730会议也再次强调了财政发力,所以下半年要重点关注宏观政策指引的方向。

微信二维码

微信二维码